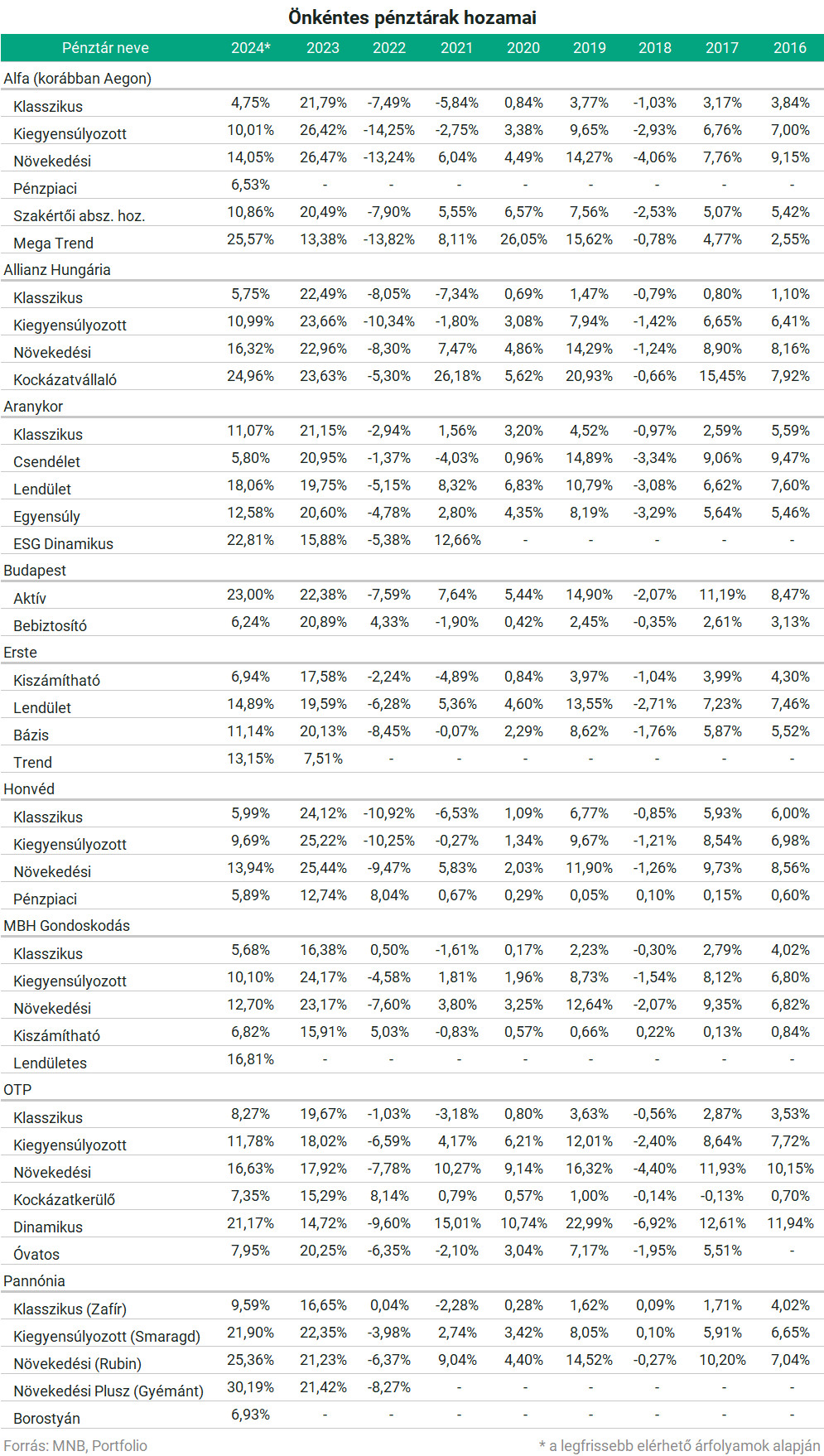

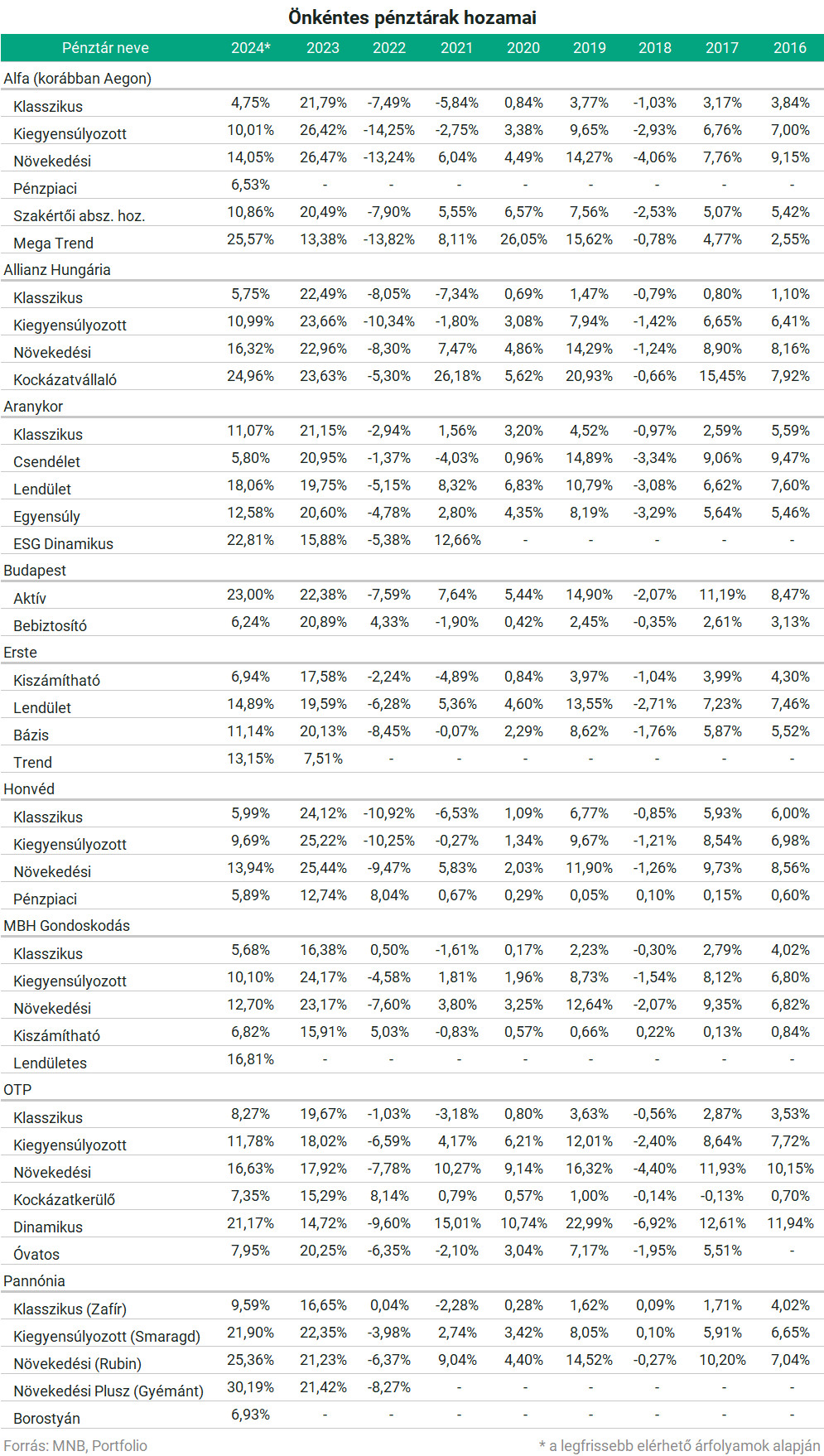

Alfa Megatrend odatette magát, meg a Pannónia növekedési plusz is

https://www.portfolio.hu/befektetes/20250102/nyugd...

Alfa Megatrend odatette magát, meg a Pannónia növekedési plusz is

https://www.portfolio.hu/befektetes/20250102/nyugd...

https://www.portfolio.hu/befektetes/20241024/micso...

"2100 milliárd forint volt június végén az önkéntes nyugdíjpénztári vagyon. Ha ennek a 10%-a megmozdul jövőre, az a minisztérium szerint már „komoly siker” lesz."

Viszont most a csapból is ez folyik, tudniillik elvitték a Nóbel-díjat:

https://www.portfolio.hu/gazdasag/20241018/nemzete...

"

Miért van az, hogy egyes nemzetek gazdaságilag sikeresek, míg mások a szegénységben vergődnek? Erre a kérdésre igyekezett válaszolni Daron Acemoglu és James A. Robinson "Why Nations Fail: The Origins of Power, Prosperity, and Poverty" című könyvükben. A legfontosabb állításuk, hogy az intézményrendszer, az adott társadalom politikai és gazdasági szabályai meghatározza egy ország sorsát. Szerintük a nemzetek gazdasági és politikai intézményeinek két szélsőséges típusra van.

De mégis hogyan buknak el a nemzetek? Szerintük úgy, hogy a politikai és gazdasági intézmények nem függetlenek egymástól, hanem szorosan összefüggnek. Az inkluzív politikai intézmények biztosítják a demokráciát, ahol a vezetők elszámoltathatók és a közösség érdekeit szolgálják, míg az exkluzív politikai intézmények a hatalom koncentrációját támogatják. A kizsákmányoló intézmények mégis hajlamosak önmagukat fenntartani.

Az elit, a hatalom csúcsán erős érdekekkel rendelkezik abban, hogy fenntartsa a status quo-t, és meggátolja a reformokat.

Például olyan országokban, mint Zimbabwe vagy Egyiptom, az exkluzív intézmények hosszú időn keresztül képesek voltak ellenállni a változásnak, mert az elitek fenntartották a hatalmukat a társadalmi elégedetlenségek ellenére. Így végső soron ezek az intézmények válnak a fejlődés gátjává.

A szerzők a két amerikai kontinens eltérő fejlődését is intézményi különbségekkel magyarázzák.

Ez a különbség a gyarmatosítás intézményeiben részben magyarázza, hogy Észak-Amerika, különösen az Egyesült Államok, miért vált világgazdasági nagyhatalommá, míg sok latin-amerikai ország, például Mexikó és Brazília, a szegénységgel és a társadalmi egyenlőtlenségekkel küzdenek.

Acemoglu és Robinson különös figyelmet fordítanak az úgynevezett „kritikus fordulópontokra”, amikor egy ország intézményei jelentős változáson mennek keresztül. Ezek lehetnek háborúk, forradalmak, gazdasági válságok vagy külső beavatkozások, amelyek megnyitják az utat az intézményi reformok előtt. Azonban a szerzők azt is kiemelik, hogy nem minden válság vezet pozitív változáshoz.

Az, hogy egy kritikus fordulópont után inkluzív vagy exkluzív intézmények alakulnak ki, nagymértékben függ az adott ország politikai és társadalmi szerkezetétől.

Az egyik legismertebb kritikus fordulópont az 1688-as „dicsőséges forradalom” Angliában. E forradalom után Angliában inkluzív politikai intézmények alakultak ki, amelyek az elkövetkező évszázadban lehetővé tették a gazdasági fejlődést és az ipari forradalom kibontakozását. A parlamentáris rendszer és a magántulajdon védelme stabil alapokat teremtett a kapitalizmus fejlődéséhez, míg sok más európai ország, például Franciaország és Spanyolország, továbbra is exkluzív intézményeket tartott fenn, amelyek akadályozták a gazdasági növekedést.

Ugyanakkor nemcsak sikersztorik vannak. Acemoglu és Robinson felismerte, hogy a kínai modellel súlyos gondok vannak. Érvelésük szerint Kína gazdasági növekedése nem fenntartható, mivel politikai intézményei kizsákmányolóak, és a gazdasági növekedés elsősorban az erőteljes állami beavatkozásoknak és az állami irányításnak köszönhető. Bár Kína nagy előrelépéseket tett, a gazdasági és politikai hatalom erősen központosított maradt a Kínai Kommunista Párt kezében, és az intézmények nem engednek teret a politikai pluralizmusnak vagy a széles körű egyéni szabadságjogoknak.

Acemogluék szerint a kizsákmányoló intézmények hosszú távon gátolják az innovációt és a technológiai fejlődést, mivel ezek az intézmények nem biztosítanak megfelelő ösztönzőket az egyének számára az újításra. Kína növekedése a külső technológiai átvételen és a gyors iparosodáson alapult, de érvelésük szerint Kína egy bizonyos gazdasági fejlettség után már nem növekszik üstökösszerűen, hacsak nem alakulnak ki befogadóbb intézmények.

Acemogluék érvelésében párhuzamot vonnak a Szovjetunió és Kína között, mivel mindkét ország központosított, autoriter politikai rendszereket hozott létre, amelyek kezdetben gyors gazdasági növekedést eredményeztek, de hosszú távon fenntarthatatlannak bizonyultak. Paul Samuelson, az egyik legismertebb neoklasszikus közgazdász az 1950-es és 60-as években elismerte a szovjet gazdaság gyors növekedését:

a Szovjetuniót a kapitalista gazdasági modellel szemben életképes alternatívaként mutatta be.

Samuelson hangsúlyozta, hogy a szovjet központi tervezés kezdetben hatékonyan felgyorsította az ipari termelést és a gazdasági fejlődést, különösen a háború utáni időszakban. Azt vetítette előre, hogy a Szovjetunió megelőzheti az USA-t is.

Acemoglu és Robinson szerint azonban a Szovjetunió gazdasági modellje hosszú távon azért nem volt fenntartható, mert a szovjet rendszer nem ösztönözte az innovációt és a technológiai fejlődést, mivel a gazdaság és a politika szűk elit irányítása alatt állt, és a központi tervezés rugalmasságának hiánya megakadályozta, hogy a gazdaság alkalmazkodjon a változó körülményekhez.

Szerintük Kína is hasonló úton járhat, mivel a kizsákmányoló intézmények hosszú távon nem biztosítanak megfelelő ösztönzőket a folyamatos innovációra és fejlődésre.

Acemogluék azért hivatkoznak Samuelsonra és a Szovjetunióra, hogy bemutassák, hogyan keltheti a kezdeti gyors növekedés egy autoriter rendszer sikerességének látszatát. Samuelson tévedése a Szovjetunióval kapcsolatban rávilágít arra, hogy a közgazdászok a neoklasszikus módszerekkel hajlamosak túlértékelni az autoriter rendszerek rövid távú teljesítményét, miközben alábecsülik az intézményi minőség hosszú távú fontosságát.

Újabban annak kapcsán fejti ki rendszeresen aggodalmát, hogy az nem elég, ha egy országban jó irányba változnak a dolgok, hiszen bármikor visszafordulhat ez a folyamat. A demokratikus intézmények lebontása fontos probléma a XXI. században Acemoglu szerint.

"Azt már eddig is tudtuk, hogy a demokráciákat szerte a világban egyre komolyabb nyomás alá kerültek, és az autoriter pártok egyre nagyobb kihívást jelentenek számukra. A felmérések azt mutatják, hogy a lakosság egyre nagyobb része veszíti el a demokratikus intézményekbe vetett bizalmát" - írta a Portfolio-n is megjelent cikkében Acemoglu. "A liberális demokrácia nyugati modelljének munkahelyeket, stabilitást és magas színvonalú közjavakat kellett volna biztosítania. Míg a második világháborút követően a nyugati demokráciák többnyire sikeresek voltak, 1980 óta szinte minden tekintetben alulteljesítettek."

Acemoglu az illiberális rendszerekre komoly veszélyforrásként tekint a demokratikus intézmények és a gazdasági fejlődés szempontjából. Ilyenkor a jogállamiságot gyengítik, lebontják a fékeket és ellensúlyokat, és a politikai pluralizmust elnyomják. Magyarországot Acemoglu a populista irányítás egyik példájaként említi, ahol az illiberális politika előtérbe került.

Úgy látja, ez egy trend, ami több országot érintett az elmúlt időszakban, ilyen például Törökország, Lengyelország és Brazília. Az ilyen rendszerek arra törekszenek, hogy megerősítsék saját pozíciójukat és hatalmukat, még akkor is, ha ez a gazdasági növekedés rovására megy.

Acemoglu kritikus meglátásai Magyarországgal kapcsolatban illeszkednek azon globális aggályaihoz, hogy a populizmus és az illiberális politika növekedése gyengíti a demokráciákat világszerte. Egy cikkében odáig ment, hogy Magyarország EU-tagságának megszüntetését javasolta. Úgy véli, hogy az unió bővítése egy ideig sikeres projekt volt, azonban mára a keleti expanzió vált az EU Achilles-sarkává.

Az biztos, hogy Acemogluék iskolája teljesen új megközelítést hozott az növekedéselméletekben.

Több közgazdász támogatja Acemogluék elméletét, míg mások kritizálják vagy eltérő magyarázatokat adnak a nemzetek gazdasági sikereinek és kudarcainak okaira.

Paul Romer, a 2018-as közgazdasági Nobel-díj egyik nyertese – aki a növekedéselmélet terén végzett munkájáról ismert –, osztja azt a nézetet, hogy az intézmények kulcsszerepet játszanak a gazdasági növekedésben. Romer is hangsúlyozza, hogy az innováció és az új technológiák bevezetése a gazdaságban a jogi és intézményi keretektől függ. Szerinte azok az országok, amelyek képesek létrehozni inkluzív intézményeket, amelyek támogatják az oktatást, az innovációt és a vállalkozást, sikeresebbek lesznek.

Douglas North, az intézményi közgazdaságtan atyja, aki Acemogluék könyvének egyik előfutáraként tekinthető, már korábban rámutatott arra, hogy a gazdasági fejlődés nem csupán a korábban fontosnak tartott tényezőktől függ, hanem az intézmények szerepétől is, amelyek kereteket adnak az egyének és a vállalkozások számára. North forradalmi szerepet játszott abban, hogy az intézmények fontosságát a gazdasági fejlődés, növekedés és változás központi tényezőjévé tette. A Nobel-díjas North elmélete szerint az intézmények – mint például a jogrendszer, a tulajdonjogok, a politikai struktúrák – alapvetően meghatározzák a gazdasági teljesítményt.

Acemoglu gyakori társszerzője, Simon Johnson – aki szintén most kapott Nobel-díjat – egyértelműen támogatja az intézményi elméletet. Johnson és Acemoglu közösen publikáltak kutatásokat a politikai hatalom és a gazdasági intézmények kapcsolatáról, és hangsúlyozták, hogy a politikai intézmények alakítják a gazdasági növekedés feltételeit.

Johnson szerint az intézményi keretek megteremtése és fenntartása a gazdasági fejlődés alapvető előfeltétele.

Azonban nem mindenki ért egyet ezzel a megközelítéssel. Az újklaszikus közgazdasági iskola egyik legnagyobb alakja, Robert Barro, aki szintén a növekedéselmélet terén kutat, gyakran kritizálja azokat az elméleteket, amelyek túlzottan az intézményekre helyezik a hangsúlyt. Barro szerint a gazdasági növekedést sokkal inkább befolyásolja a makrogazdasági stabilitás, a pénzügyi piacok megfelelő működése, a tőkefelhalmozás és a technológiai fejlődés, mint az intézményi keretek. Barro szkeptikus abban a kérdésben, hogy az intézményi reformok önmagukban elégségesek lennének a gazdasági növekedés beindításához, és azt állítja, hogy az intézmények vélt hatása túldimenzionált.

Jeffrey Sachs, aki a szegénység csökkentésére és a fenntartható fejlődésre irányuló munkájáról ismert, szintén kritikusan áll Acemogluék nézeteihez.

Sachs szerint a földrajzi tényezők is kiemelkedő szerepet játszanak abban, hogy egy nemzet hogyan teljesít gazdaságilag.

Sachs hangsúlyozza, hogy a trópusi éghajlat, a betegségek terjedése, a természeti katasztrófák és a földrajzi elszigeteltség gyakran súlyos akadályai a gazdasági fejlődésnek, különösen Afrikában. Sachs szerint Acemogluék elmélete figyelmen kívül hagyja az ilyen környezeti és földrajzi tényezőket, amelyek szintén jelentős hatással vannak a nemzetek sikerére.

Jared Diamond, a "Guns, Germs, and Steel" című könyv szerzője, amerikai evolúcióbiológus és földrajztudós, szintén földrajzi determinista elméleteket képvisel. Diamond szerint a földrajzi adottságok – például az éghajlat, a termőföld minősége és a természeti erőforrások hozzáférhetősége – meghatározó szerepet játszanak a fejlődésében. Diamond munkássága eltér Acemogluék nézeteitől, mivel szerinte a természeti környezet sok esetben meghatározza a politikai és gazdasági intézmények kialakulását is, és nem fordítva.

Acemogluéknak azonban erre is van válaszuk. Az egyik ismert példa Észak- és Dél-Korea esete, amelyek közös kulturális és történelmi háttérrel rendelkeznek, és földrajzi adottságaik is hasonlóak. Azonban a második világháború után két különböző politikai rendszer alakult ki. Észak-Koreában totalitárius diktatúra és exkluzív, vagyis kizsákmányoló intézmények, míg Dél-Koreában – különösen az 1980-as évektől kezdve – demokratikus, inkluzív intézmények jöttek létre – nyilván a maguk hibáival. Ennek következtében Észak-Korea gazdasága összeomlott, és ma is mélyszegénységben él a lakosság, míg Dél-Korea a világ egyik fejlett gazdaságává vált."

Most beégek, mert nekem sincs.

Szerintem az első néhány bekezdés már sokat mondó :-)

aszondják swicerlandból jöhetett az ötlet.. elvileg önerőnek lehet betolni a 3ik lábból a megtakarítást... érdekes..

https://www.credit-suisse.com/ch/de/articles/priva...

https://www.credit-suisse.com/ch/de/articles/priva...

Nincs hvg előfizetésem, betudod másolni?

Ez a javaslat országvezetőnk beteg agyát jellemzi.

Semmi másból nem képes GDP emelkedést elérni, mint a zingatlanpiac manipulálásból, az exportból és a kiskereskedelmi forgalom (esetleges) növekedéséből.

Tipikusan olyan országokra jellemző, ahol befulladt a gazdasági modell.

Ez viszont azért jó, mert az állampolgárok képzése nélkül is meg lehet ilyemit célozni, ergo butitsd el az állampolgárt és utána manipuláld nemzeti álcában. Gurrá! Gurrá!

Mellesleg ezt is érdemes elolvasni:

2025ben választhatnak az emberek, hogy az befizetett önkéntes nyugdíjpénztári összeggel mit kezdenek? Lakás, felújítás, vagy majd picivel több nyugdíj??? Szerintem ha tippelni kéne, sokan fogják felbontani és lakásba beforgatni..

"

A konzervatívok kísérlete a lépés megakadályozására kudarcot vallott, miután indítványukat 348:228 arányban elutasították.

Ennek következtében kizárólag a nyugdíjhitelben, egyetemes hitelben vagy jövedelemtámogatásban részesülők lesznek jogosultak a fűtésszámlák fedezésére szolgáló kifizetésre.

A döntés számos nyugdíjast érint hátrányosan. Egy 75 éves hartlepooli férfi, John elmondta:

Úgy érzem, hogy büntetést kapok azért, mert egész életemben dolgoztam.

Hozzátette:

Most vagy a fűtést kell kikapcsolnunk, vagy csökkentenünk kell az ételmennyiséget.

Nem minden nyugdíjas érzi azonban közvetlenül a változás hatását. Katherine, egy 78 éves oxfordi lakos elmondta, hogy ő és férje nem szorulnak rá a támogatásra, és eddig is jótékony célra fordították azt. Ugyanakkor hozzátette:

Egyre jobban megdöbbent, hogy még mindig sok olyan idős ember van, akinek szüksége van a téli tüzelőanyag-támogatásra, de a jogosultsági küszöb miatt nem kapja meg."

... Bezzeg a magyar nyugdíjasok csak sántikálni tudnak.

Cikk olvasása közben, egyszer nekem is átfutott az agyamon, hogy nem sokat csajozhatott. :)

Ha van egy kis esze, átköltözik másik országba, ahol olcsóbb az élet, pl tájföld, vietnam oszt el lesz, talán ekkora vagyonnal nőt is talál magának.. :)

Én azon gondolkodom, vajon hány nőt vitt fel ebbe a céges kollégiumba a huszonnégy év alatt?

És most, hogy ilyen ügyesen nyugdíjba ment, vajon mit kezd a szabadidejével?

Ez is FIRE, csak rosszul állt neki. Be kellett volna fektetnie, csak gondolom a hullámvölgyeket nem bírta a gyomra. :)

https://www.portfolio.hu/gazdasag/20240801/egesz-e...

A 2025-ös minimálbérrel kapcsolatos tárgyalások nem állnak le a nyári forróságban sem, a szakszervezetek legalább 10%-os emelésért küzdenek. A minimálbér és a (legalább középfokú végzettséggel vagy képzettséggel ellátható munkakörökben érvényes) garantált bérminimum alakulása, azonos vagy eltérő ütemben történő növelése és esetleg egybeolvasztása nagyon sok embert érint, hiszen a munkaerőpiacon 230 ezren kapnak minimálbért, garantált bérminimumot pedig 740 ezren, ami összesen közel egymillió dolgozót jelent.

A minimálbér legutóbb (2023. december 1-jétől) 15%-kal, a garantált bérminimum 10%-kal nőtt, és az emelés hatása nyilván feljebb gyűrűzött a magasabb keresetűek körében is, emelve az országos átlagkereset összegét. A 2025-ös emelés ugyanilyen áttételes hatást gyakorol majd minden keresetre. Nem véletlen a munkaadók óvatossága, a magasabb minimálbérből eredő magasabb bérszínvonal plusz költségeit ki kell termelniük, csakhogy a gazdaság az évről-évre menetrendszerűen megújuló kincstári optimizmus ellenére nem nő olyan ütemben (sőt, pillanatnyilag éppen csökken), amely megteremthetné a magasabb bérekhez szükséges céges bevételnövekedés feltételeit.

| A minimálbérek alakulása | ||

| Év | Minimálbér (és nettója) Ft | Garantált bérminimum (és nettója) Ft |

| 2022 | 200.000 (nettó 133.000) | 260.000 (nettó 172.900) |

| 2023 | 232.000 (nettó 154.300) | 296.400 (nettó 197.100) |

| 2024 | 266.800 (nettó 177.400) | 326.000 (nettó 216.800) |

| 2025 | 300.000? (nettó 199.500?) | 360.000? (nettó 239.400?) |

| Forrás: a szerző saját gyűjtése | ||

Ehhez hozzá kell adni a részmunkaidőben dolgozók, az őstermelők, a kisadózók, az ekho-sok, az egyszerűsített foglalkoztatásban részt vevő alkalmi / szezonális munkások, továbbá a hasonló könnyített közteherviseléssel járó foglalkoztatási jogviszonyokban dolgozók több mint félmilliós létszámát, így láthatóvá válik az is, hogy

legalább 1,5 millió magyar nagyon szerény vagy egyenesen siralmas nyugdíjvárománnyal rendelkezik.

Külön réteget képez a tartósan külföldön dolgozó magyarok 650 ezer főre becsült tömege, akiknek a magyar nyugdíjvárománya szintén rendkívül alacsony (vagy egyenesen nemleges) lehet, cserébe viszont az ő magyar járulékfizetésük fájdalmasan hiányzik, és folyamatosan nehezíti a nyugdíjrendszer finanszírozását.

A jövőbeni nyugdíjvárományt tovább zsugorítja a könyörtelen demográfiai öregedés, hiszen a Ratkó-unokák (főként az 1973 és 1977 között született, nagy létszámú évjáratok) 2035-től lassan csordogáló, 2038-tól gátszakadással felérő nyugdíjba áramlása ugrásszerűen megnöveli az nyugdíjas társadalom létszámát (jelenleg évente átlagosan 90-100 ezren mennek nyugdíjba, 2038-tól viszont évente 160-170 ezren), miközben a munkaerőpiacra belépő fiatalok létszáma messze elmarad a nyugdíjba kilépők számától, ráadásul közülük egyre nagyobb hajlandósággal vállalnak inkább külföldön munkát.

A kormányzati kommunikáció tükrében a helyzet persze nem ennyire rossz. A pénzügyminiszter a Népjóléti Bizottság előtt 2023 decemberében sajtóhírek szerint például kijelentette, hogy ha valaki egész életében a minimálbérre bejelentve dolgozott, akkor legalább 120 ezer forintos nyugdíjra szerez jogosultságot (emlékeztetőül: a minimálbér a középfokú képzettség nélkül ellátható munkakörökben dolgozók részére fizetendő), így nem kell riogatni az népet 60-80 ezer forintos nyugdíjakkal vagy éppen a 16. éve (2008. január 1. óta) változatlanul 28.500 forintos minimálnyugdíjjal.

Megállja-e a helyét vajon ez a feltételezés? Igen is, meg nem is. Ha például 40 évet dolgozott valaki a mindenkori minimálbéren bejelentve (nagyjából ez a 40 év jelenti azt, hogy valaki egész életében dolgozott), akkor lehet a nyugdíja akár 120 ezer forint is – ha 2023-ban vagy később állapítják meg a nyugdíját.

A nyugdíj összegét ugyanis a nyugdíjtörvény szerint két tényező határozza meg:

A magyar nyugdíj összegét egy harmadik tényező is jelentősen befolyásolja, ez pedig a nyugdíjmegállapítás éve. Ennek az az oka, hogy az említett életpálya-átlagkereset összegének számítása során az egyes érintett évekre külön-külön kiszámolt nettó keresetek összegét az adott évre vonatkozó valorizációs szorzószámmal kell a nyugdíjmegállapítás évét megelőző év nettó nemzetgazdasági átlagkereseti szintjéhez igazítani. A valorizációs szorzókat ennek megfelelően minden évben frissíteni kell az előző évi országos nettó átlagkereset nominális növekedési ütemével megegyező mértékben!

Emiatt viszont olyan méltánytalanságok alakulhatnak ki a nyugdíjmegállapítás kapcsán, hogy a korábbi években megállapított nyugdíjak összege nagyon hasonló életpályák esetében is jelentős mértékben elmarad a későbbi években megállapított nyugdíj összegétől,

mert a már megállapított nyugdíjak emelése nem függ a keresetek alakulásától, csak az infláció mértékétől – ez az oka a nyugdíjasok relatív elszegényedésének is.

Ennek következtében a tíz éve nyugdíjas vezérigazgató nyugdíjánál magasabb lehet a sokkal kevesebbet kereső volt titkárnője idén megállapított nyugdíja, noha időközben a vezérigazgató nyugdíja is nőtt az inflációs nyugdíjemelések mértékével.

A komplex (és földi halandó számára követhetetlen) nyugdíjszámítást a végletekig leegyszerűsítve:

2024-ben a 266.800 forintos minimálbérre vetítve ez a számítás már 147.860 forint nyugdíjat eredményezne.

Ez azonban a nagyon komplikált nyugdíjszámítás végletes és hibás leegyszerűsítése, amely arra a feltételezésre épül, hogy a korábbi években kapott minimálbérek a valorizáció miatt a nettó életpálya-átlagkeresetbe ugyanolyan valorizált összegben számítanak be, mint az nyugdíjba vonulás előtt közvetlenül elért minimálbér, de ez nyilván nem igaz, hiszen a minimálbérek 1988 óta nem a valorizációnak (a mindenkori nettó országos átlagkereset alakulásának) megfelelően, hanem attól teljesen eltérő és politikai szándékoktól is befolyásolt mértékben alakultak, továbbá az adó- és járulékmértékek minden évben jelentősen változhattak.

Emellett nyilvánvalóan életszerűtlen feltételezés, hogy valaki az élete során megszakítás nélkül és mindig minimálbérre bejelentve dolgozott.

További gond, hogy a tavaly decemberben említett 120 ezer forint még idén is éppen az a nemhivatalos létminimum, amely például a nyugdíjrendszer méltányossági eljárásainak is a küszöbértéke – vagyis elég problematikus, ha 40 évi minimálbéres karrierív alapján csak a létminimumhoz szükséges nyugdíj állapítható meg.

A helyzet kicsit jobb, ha a nyugdíjak alakulását a nettó átlagkereset változásának tükrében tekintjük:

| Év | Nettó átlagkereset Ft | Átlagnyugdíj (nettó összeg) Ft | Átlagnyugdíj a nettó átlagkereset arányában % | Arányszám éves szinten (2022-től 13 havi nyugdíj/12 havi kereset) |

| 2020 | 268.400 | 142.114 | 52,95 | 52,95 |

| 2021 | 291.800 | 150.571 | 51,6 | 52,68 |

| 2022 | 342.900 | 164.102 | 47,86 | 51,85 |

| 2023 | 379.800 | 208.168 | 54,81 | 59,38 |

| 2024 (május) | 421.100 | 230.940 | 54,84 | 59,41 |

| Forrás: a szerző saját gyűjtése | ||||

A 13. havi nyugdíj 2021-ben részleges, majd 2022-től teljes visszavezetése segített a nyugdíjasokon, hiszen egy havi plusz nyugdíj megegyezik egy 8,3%-os emelés hatásával, ez tükröződik az éves arányszám javulásában.

Az átlagnyugdíj 2023-as növekedési ugrása az előző években elszabadult infláció hatása, mivel a nyugdíjemelés mértéke megegyezik az éves inflációval.

Az új nyugdíjak megállapítása során alkalmazandó valorizációs szorzók viszont az országos nettó átlagkereset nominális növekedési ütemével emelkednek, és ez a magas inflációjú években kisebb mértékű lehet.

Az összefüggések megértését nehezíti, hogy a valorizáció során a nyugdíj alapját képező életpálya-átlagkereset összegébe számítandó korábbi éves nettósított keresetek közül csak a megállapítás évét megelőző évek kereseteit kell valorizálni, vagyis a megállapítás évében elért keresetet és az előtte való évben (a referencia bérszínvonal évében) elért keresetet már nem. Így a valorizációs hatás (amely miatt érdemes lehet a nyugdíjat minél későbbi évben igényelni) és az inflációs hatás (amely a már meglévő nyugdíjak éves növelését határozza meg) a turbóinfláció éveiben egymás ellen dolgozott, vagyis az általában érvényesülő helyzettel szemben jobban járhatott az a nyugdíjigényló, aki minél korábban kérte a nyugdíja megállapítását.

Mára ismét visszaállt a korábbi helyzet, és érdemes a nyugdíj igénylését minél későbbi évre halasztani.

| Nyugdíjmegállapítás éve | Országos nettó átlagkereset nominális növekedése (valorizációs szorzók növekedése) % | Az előző év végéig már megállapított nyugdíjak inflációs emelésének éves összesített mértéke % |

| 2022 | 8,7 | 14 |

| 2023 | 17,5 | 18,5 |

| 2024 | 14,2 | 6 |

| Forrás: a szerző saját gyűjtése | ||

(Megjegyzés: 2022-es nyugdíjmegállapítás esetén a 2021-es országos nettó átlagkeresethez kell igazítani az 1988 - 2020 közötti években szerzett nettósított kereseteket. 2023-as megállapítás esetén a 2022-es országos nettó átlagkeresethez a 2021-ig, 2024-es megállapítás esetén a 2023-as országos nettó átlagkeresethez a 2022-ig szerzett kereseteket kell valorizálni. 2025-ben a valorizációs szorzók további 14-15%-kal lehetnek magasabbak, miközben az inflációs várakozások 3-4% körül alakulhatnak, következésképpen a későbbi évben történő nyugdíjmegállapítás mellett szóló érvek és a nyugdíjasok relatív elszegényedését bizonyító tények jövőre még erősebbé válnak.)

Európai összevetésben a magyar nyugdíjhelyzet a belső tükrökben látható képnél sokkal sötétebb. Mint ismeretes, az állami nyugdíjkiadások az Eurostat 2021-es adatokon alapuló jelentése szerint átlagosan a GDP 12,9%-át teszik ki az EU tagállamaiban, Magyarországon azonban az EU-átlagnál 5,9 százalékponttal alacsonyabb, mindössze 7%-os volt a GDP-arányos nyugdíjkiadás. Nálunk kevesebbet csak Málta és Írország költött az állami nyugdíjakra, vagyis a 27 tagállam közül 24 többet fordít a nyugdíjasaira, mint Magyarország. Ráadásul az állami nyugdíjpillér mellett a tagállamok többségében foglalkoztatói nyugdíjpillér is működik (nálunk nincs ilyen), miközben az öngondoskodási pillér külföldön összehasonlíthatatlanul erősebb, mint Magyarországon.

Persze nem lehet egy ország nyugdíjrendszere jobb állapotban, mint az adott ország gazdasága. A magyar valóság ezt a nyilvánvaló összefüggést demonstrálja:

Mindezek fényében legalábbis aggályos, hogy a kormányzat által 2025-re vállalt nyugdíjreform ügyében a levegő sem mozdul.

Sem a reform lehetséges irányait elemző nemzetközi szakértői jelentést nem tették közzé, sem a reformról szóló társadalmi egyeztetést nem nyitották meg a magyar Helyreállítási és Ellenállóképességi Tervben rögzített határidőkig. Pedig a nyugdíjhelyzet a belső folyamatok szerint is egyre nehezebbé válik, míg európai összevetésben lassan minden szempontból az utolsó helyre csúszva egyre sötétebb a kép.

jah, önkéntes...

Ott csak max kevésbé divatos, mint akkor amikor amúgy is ez volt a téma.

Másrészt rájöttek az emberek, hogy amivel marketingelték magukat a pénztárak, hogy évente 20% extra hozam, az valójában csak az adott évi befizetésre vonatkozik, az is csak 100e ft erejéig. De a a következő években rendszeresen kisebb hozamot kalapálnak össze, mint mondjuk egy államkötvény, akkor az az első 20% az "elamortizálódik" és a végén amúgy jobban jártak volna, ha államkötvénybe tették volna.